Каждый мнит себя стратегом, видя бой со стороны. Это выражение применимо не только к военным баталиям, но, в еще большей степени, к экономике, которая сейчас стала невероятно сложной и требует основательных знаний. Однако знания нужно копить годами, а ругаться хочется сейчас.

Поэтому все СМИ переполняют стоны о «деревянном рубле» и нашем Центробанке, который «не исполняет своих обязанностей». Впервые я обращался к этой теме 11 лет назад. С тех пор суть ее не изменилась, но и число жаждущих «крепкого рубля» особо не убавилось. Их строжайшие требования те же: выньте и положите мне на стол стабильный рубль, или все уходите в отставку. Вот пример: пользователь RegularReader безжалостно обличает наш Центробанк, а заодно и меня:…сколько не занимайся апологетикой ЦБ и финансового блока правительства, одну истину не оспоришь- главная задача ЦБ - обеспечивать стабильность нац. валюты, стремится сглаживать скачки волатильности, так как это важнейший элемент как для гос. бюджета, так и для бизнеса и опосредованно для населения. Последние события четко показали, что ЦБ не способен выполнять эту свою главнейшую функцию, а идет в хвосте событий действуя по совершившимся фактам- также как с началом СВО заявили с видом описавшегося пуделя о миллиардах замороженных на западе... Молодому поколению, не заставшему дефолт 1998 и последующие девальвации преподали очередной урок о "стабильном" рубле и " загибающемся" баксе... так что все камлания хуршудовых в топку, и если эта молодежь заработает денег то вкладывать она их будет в бакс, юань, бетонометры но только не в постоянно девальвируемый рубль…

Когда я спросил, как должна выглядеть эта стабильность, какими цифрами выражаться, мне выдали, что стабильность – это отсутствие инфляции и нужно, чтобы колебания рубля не превышали 1-2%, примерно как в Швейцарии.

Это вопиющее невежество. Невежество, которое вопиет на пользу врагу. Поэтому я возвращаюсь к теме в более подробном изложении. Доказывать теорему буду методом «от противного». Для моих оппонентов - даже от очень противного. Ничего не поделаешь, жизнь такая.

1. Неизменных валют в мире нет

За исключением небольших, а также отсталых, стран и находящейся в изоляции КНДР все валюты торгуются на биржах, а потому у всех курс переменный.

Положим, нашел я волшебную палочку, взмахнул ей и установил курс рубля к доллару в размере 50 руб./$. Чуть цена дернется вверх, продаю доллары, чуть вниз – покупаю. Но вот за последние 1,5 месяца доллар к евро подорожал на 4%. Биржа легко переходит с одной валюты на другую через кросс-курсы. Следовательно, и рубль к евро вырастет на те же 4%. Швейцарский франк за год вырос к доллару на 16% (рис. 1) . Рубль на такую же величину должен подешеветь к франку. Получается, что «стабильность» даже теоретически возможна только к одной валюте, а к остальным – не обессудьте, бананьев для вас нема.

Рис. 1. Динамика котировок франка к доллару за 10 лет.

2. Разрешите привязаться?

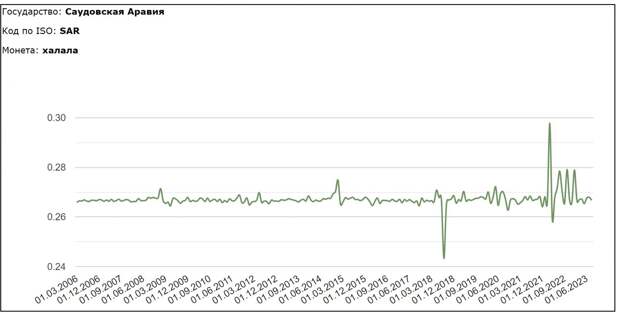

Есть, правда, немало стран, которые все же привязывают свою валюту к доллару США. Это, например, страны Карибского бассейна: Антигуа, Доминика, Гренада, а также Эквадор, Боливия, Панама и др. и пр. Они тесно связаны с американской экономикой, экспортируют туда свои кофе и бананы, к ним едут американские туристы. Также привязаны к доллару валюты нефтедобывающих арабских стран; коль нефть, их главный товар, торгуется в долларах, за саудовский риал уже 17 лет дают 0,26-0,27 доллара, и это всех устраивает (рис.2). Пока.

Рис.2. Курс саудовского риала к доллару США, 2006-2023 г.г.

У центробанков таких стран не работа, а мечта: сиди себе, поплевывая в потолок, и продавай доллары из своих золотовалютных резервов (ЗВР), либо покупай их туда же. Правда, иногда случаются сильные всплески.

К примеру, в августе 2018 г. страны ОПЕК увеличили добычу нефти на 30%. Биржа возбудилась, решила, что нефть упадет до $20 за бочку (это случилось, но на 1,5 года позже), тогда КСА останется без денег и ему полный крестец. Все бросились продавать риал, и его курс снизился на 9%. А в марте прошлого года, наоборот, цена нефти улетела до $139, и за ней вырос на 11,2% курс риала. Хотя оба раза саудовский ЦБ в разумные сроки вернул риал на место.

Есть, впрочем, две сложности для такой валютной политики. Первая в том, что нужно иметь очень большие ЗВР. В Саудовской Аравии их $443 млрд, по 12,7 тыс. долларов на каждого жителя. В России с ее $580 млрд ЗВР на душу населения приходится втрое меньше ($3,9 тыс.). Китай с его огромными ЗВР ($3,2 трлн) выглядит и вовсе бедняком, имея $2,3 тыс. ЗВР на китайца. В пору интенсивного роста Китай намеренно держал юань в течение 10 лет (!!!) привязанным к доллару, причем на весьма низком уровне 8,2 CNY/USD (рис.3). Это способствовало долларовым инвестициям, экспорту, дешевая китайская продукция победно осваивала западные рынки. А когда они были завоеваны, Китай отказался от этой практики. Но и тогда, и сейчас власти принудительно ограничивали хождение доллара внутри страны. Запомните это обстоятельство.

Рис. 3. Курс юаня к доллару, 1985-2023 г.г.

Большой размер ЗВР необходим, поскольку без него привязка валюты к доллару попросту невозможна. В пору экономических кризисов или иных катаклизмов все, и люди, и компании бросаются покупать валюту, и если ее недостаточно, курс собственных денег катастрофически падает. В России, в 1992-95 г.г. он упал в 37 раз. Для привязки своей валюты к доллару нужно иметь ЗВР почти столько же, сколько выпущено своих денег. Поэтому ЗВР Саудовской Аравии превышает количество эмитированных денег в стране (агрегат М1) и составляет 71,6% денежной массы М2, включающей еще и сбережения.

Другая сложность в том, что, привязывая свою валюту к доллару, страна как бы объясняется в любви к Великой Америке. Теперь у нее с американцами все будет немного лучше, чем с другими. Ей будет легче продавать свои товары в США. В эту страну поедет чуть больше американских туристов. Свои ЗВР она будет держать преимущественно в долларах, а доллары, разумеется, в американских облигациях. С другими валютами будут проблемы: у них курс переменный и есть риски резкого удорожания/удешевления к ним собственной валюты. Торговля будет от них страховаться, а это затраты. Для стран, прочно связанных с Америкой, это приемлемо, потому и существует.

Живет в океане рыба-прилипала. Своим присоском она прикрепляется к акуле и плавает вместе с ней. Неплохо живет, питается остатками акульего обеда. Если акула умрет от старости, прилипала поищет другую. А вот если акулу поймают рыбаки, прилипала попадет к ним на стол. Говорят, она очень вкусная.

В России же привязка рубля к доллару смертельно опасна. Денежная масса у нас сейчас выросла до 82,3 трлн руб. при курсе 60 руб./$ пришлось бы держать в составе валютных резервов минимум 960 млрд долларов. Их просто нет. А после начала спецоперации эти доллары были бы заморожены, рубль подешевел бы в десятки раз, и вся наша экономика была бы разрушена в считанные недели. Нынче это самая большая американская мечта. Теперь понятно, чьи интересы отстаивают радетели «твердого рубля»? Вот и славно. Пойдем дальше.

3. Почему Центробанк отказался от валютных интервенций

Ну ладно, скривится мой оппонент, привязать нельзя, но почему ЦБ не продает доллары, чтобы просто поддержать курс рубля? Сейчас разберемся.

После заморозки ЗВР наш ЦБ лишился возможности напрямую торговать валютами западных стран. Но он может это делать через уполномоченные банки, может продавать юани, изымая рубли из экономики, и тогда курсы западных валют тоже снизятся. Почему же он, наоборот, объявил о прекращении торговли валютой?

На 1 января 2023 года российские граждане и компании имели на своих счетах иностранную валюту в количестве $263,4 млрд. Это и доллары, и евро, и юани, и другие валюты, но больше всего, конечно, долларов. Из них $105,4 млрд в виде наличных были на руках, $66,6 млрд – в зарубежных банках. В пересчете на рубли получается ₽12 трлн. Это наши, заработанные деньги, которые мы получили за проданные товары и услуги. Деньги эти лежат мертвым грузом, не инвестируются в наше производство и не способствуют развитию нашей экономики. Нам это нужно?

Если ЦБ, ради поддержки рубля, начнет продавать валюту, количество ее на руках еще вырастет. А количество рублей сократится. И экономика будет тормозить еще больше.

Такое уже было. Без малого $100 млрд потратил наш ЦБ в 2014 г., стремясь при низких нефтяных ценах удержать рубль в пределах 32-35 RUB/USD. Не удалось, и тогда доллар резко подорожал вдвое, до 70 руб./$.

В порядке отступления. Тут мои оппоненты радостно затопают ногами: да что же это за Центробанк, которому ничего не удается? Должно удаваться! И в прошлом году не удавалось, упустили доллар до 123 рублей, потом слишком забодали его до 50 руб., а сейчас опять пропустили прыжок на 101 рубль! Всех уволить за некомпетентность!.. И вообще ликвидировать эту вредительскую контору!!!

Сразу им и отвечу: да, Россия вступает в новый для нее многополярный мир методом проб и ошибок. Совершая довольно резкие шаги, ЦБ не может точно предсказать их последствия, ибо такого опыта никогда не было. Не было в мире крупной экономики, с одной стороны, многопрофильной, с другой – сильно ориентированной на экспорт сырья. Сейчас похожей экономикой становится Бразилия, но у нее нет противостояния с западом и НАТО, против нее не ведется холодная война. Все же Бразилии какой-то наш опыт может пригодиться. А нам учиться не у кого, только на практике.

Ну, скажите, каким коэффициентом можно оценить биржевую панику? Сколько у нас денег в руках прозападных или трусоватых владельцев, которые при снижении курса рубля толпой побегут в обменник? Какими цифрами оценить влияние западной пропаганды, которая уже 30 лет вдалбливает им в головы мысль, будто рубль всегда останется «деревянным»?

Но, оказывается, и другие крупные центробанки не используют валютные интервенции. Этот метод почти вышел из употребления. Он был эффективен 25-30 лет назад, когда не было электронных торгов. Сейчас же денежные потоки многократно увеличились, в торгах участвуют трейдеры со всего мира. Кроме бирж, валюты торгуются на мировом рынке ФОРЕКС, там сейчас дневной оборот составляет (внимание!) $5 трлн. Деньги легко перетекают с бирж на ФОРЕКС (и обратно), а повлиять на него валютными интервенциями при таких оборотах практически невозможно.

Сейчас биржевые котировки намного больше зависят от интервенций словесных. От сильных новостей, на которые биржа, с ее огромными деньгами, отреагирует в нужную нам сторону. Взгляните – только одно объявление ЦБ о предстоящем внеочередном заседании так напугало биржу (рис.4), что доллар за 4 дня (!!!) отыграл назад на 9 %:

Рис.4. Котировки пары USD/RUB, дневной график.

Потому ЦБ и не проводит валютных интервенций, что располагает для стабилизации рубля более сильными средствами. Словесные мы уже отметили, коротко перечислим остальные.

Повышение ключевой ставки рефинансирования – мера мощная, но кратковременная. Нынешняя ставка 12% годовых уже повлекла за собой рост ставок кредитов и депозитов в банках. Дорогие деньги нехороши для экономики, и при первой же возможности ЦБ будет ставку снижать. Именно так он действовал в прошлом году и вполне успешно.

Обязательная (полная или частичная) продажа валютной выручки тоже эффективна, но с ней можно промахнуться. Внешнеторговый баланс у нас положительный, зимой пойдут вверх цены энергоносителей, и доллар спикирует вниз, только успевай останавливать. И мера эта напрягает экспортеров: хотел подержать валюту на счете до повышения курса, а нельзя, в положенный срок продавай, теряя доходы. А потом покупай ее дороже, чтобы расплатиться с иностранными подрядчиками.

Ограничение хождения западных валют. Вот этот способ я считаю самым перспективным. Сейчас крупные валютные средства жителей и компаний по сути заморожены в банках: можно снять сумму до $10 тыс., остальное получите в рублях. Но в стране идут продажи иностранной собственности (по низким ценам), компании испрашивают и получают разрешения на покупку и вывоз валюты. Этот процесс отчасти стал причиной валютного дефицита, но он скоро сойдет на нет. Речь не о нем.

Мы должны добиться, чтобы доллар, впаренный нам в лихие 90-е, стал нежелательным. Чтобы он перестал быть средством уберечь деньги от инфляции.

Быстро это сделать нельзя, повредим многие международные связи, но эту линию надо взять за основу, объявить о ней всенародно и последовательно ограничивать в хождении по стране вражеские валюты. Тут можно использовать запреты, налоги, активную пропаганду (вспомните Китай!). Но главную роль должно сыграть улучшение инвестиционного климата. Это большая тема, в данной статье не уместится. Перейдем к тому, как ЦБ, влияя на курс рубля, способствует поддержке нашей экономики.

4. Инструмент управления экономикой

Многие экспортно-ориентированные страны в кризисы намеренно допускают снижение курса своей валюты. Спрос на продукцию их компаний падает, они должны снижать либо объемы продаж, либо цены, это ведет к убыткам. При удешевлении же своей валюты экспортные цены можно снижать без опаски, ибо выручка дома, в своей валюте, останется прежней. К примеру, в начале ковидного 2020 года Канада снизила курс своего доллара на 11%, южнокорейская вона подешевела на 13,5%, турецкая лира – на 15,5%. Россия в этом виде спорта обогнала всех, в моменте рубль падал на 28%, но нефть оперативно подорожала, и он 15% отыграл назад.

Своеобразие России в том, что экспортная выручка (преимущественно нефтегазовая) приносит 35-40% доходов в федеральный бюджет. В первом полугодии этот бюджет был дефицитен, было потрачено 2,6 трлн руб. из резервного фонда. Поэтому ЦБ не препятствовал росту доллара с 75 руб. в марте до 90 руб. в конце июля. Подсчитаем, чем это обернулось.

В августе при среднем курсе доллара 95 руб. нефтегазовые доходы составили 480 млрд руб. Если бы ЦБ удерживал курс на 75 руб./$ бюджет недосчитался бы 101 млрд руб. В масштабах страны, кажется, не так много. Но 350 современных танков Т-90 на них изготовить можно. Из прибавки за месяц, заметьте. Можно профинансировать денежное довольствие более, чем половине наших войск на Украине. Тоже не пустяки.

Нынешнее снижение курса рубля способствует нашим производителям и внутри страны. Импорт дорожает, стимулируя его замещение. Это как раз то, что сейчас России нужно.

Однако в том же августе бюджет стал профицитным, доходы превысили расходы на 230 млрд руб. Потому и думается мне, что ЦБ, применив что-то из своего арсенала, к концу года ослабит доллар. Нормальная его стоимость сейчас 80-85 руб. Но никакой спешки нет, нынешнее положение для страны не опасно. Нужно только внимательно следить за инфляцией.

5. Курс рубля и инфляция

Бытует мнение, что инфляция потребительских цен растет с падением курса национальной валюты. Это не совсем так, а бывает и совсем не так. В период 2003-2008 г.г. наш рубль подорожал с 32 до 23,5 руб./$ (на 26,5%), а инфляция потребительских цен прекрасно себя чувствовала на уровне 10-11% в год и за 5 лет накопила аж 94% (!!!). Пока рубль крепчал, цены выросли вдвое! Держатели долларов за этот период потеряли больше половины своих сбережений (!!!).

То же наблюдаем в нынешней Европе. В 2021-22 г.г. курс евро к доллару вырос на 13%, а инфляция в ЕС увеличилась до 5%.

А дело в том, что инфляция зависит от нескольких факторов. Когда в стране многовато денег, а вложить их некуда, растут цены на недвижимость, авто и бытовую технику, на зарубежный туризм. Сейчас мы именно это и наблюдаем. В западных странах лишние деньги (там их печатается все больше) бегут на биржу, вкладываются в страховку и разные фонды; в России эти способы пока мало используются, что, на мой взгляд, хорошо - меньше кормим нахлебников. Курс валюты сильно влияет на инфляцию, если страна импортирует много потребительских товаров. Наконец, у производства могут расти издержки, и это способствует росту цен независимо от курса валюты. Именно это мы сейчас наблюдаем в Европе.

В России прошлогодний скачек инфляции на 13,4% связан не с курсом рубля (в среднем по году он составил 70 руб./$), а с вливанием в экономику огромных денег. Это не только расходы на спецоперацию и поддержку производства (3,3 трлн руб.), но и выросшая валютная выручка, которая подлежала обязательной продаже. По моей (весьма приближенной) оценке она принесла дополнительно еще 3 трлн руб.

Теперь понятно, почему ЦБ отменил обязательную продажу валютной выручки и не вводит ее сейчас? Потому что главной целью он считает снижение инфляции. И в этом я с ним полностью согласен.

Для этого ЦБ вместе с Минфином продвигал льготную ипотеку, ради этого он сейчас не загоняет доллар обратно на 70 руб. жесткими мерами. Коль в стране еще хватает любителей держать доллары в кубышке, пусть купят их подороже, снижая количество горячих денег в экономике.

В случае некоторого сокращения денежной массы я не вижу больших угроз повышения потребительской инфляции в стране. Сейчас с начала года она составляет 4,57%. Продовольствием Россия себя полностью обеспечивает, импортные хамон и цинандали занимают небольшую долю рынка. Ширпотреб мы ввозим из Китая и других стран ЮВА, а юань в августе подорожал всего на 9% и уже отыграл назад 4,3%. Переход на юани в международных расчетах будет способствовать стабилизации рубля, а доллары и евро будут и дальше терять в России свои позиции.

Сложнее ситуация с промышленной инфляцией, там доля импорта еще существенна. Но и там идет замена западных товаров на свои и китайские. Однако статья уже объемом великовата, буду ее заканчивать.

6. Резюме

С начала года курс рубля к доллару снизился на 37%, а турецкой лиры – на 44%. Турция – это вообще уникум: там инфляция в прошлом году составила 64% (!), а ВВП вырос на 5,6% (!!!). И никто, кроме проамериканской оппозиции, там не посыпает голову пеплом, не хоронит свою валюту. Работают турки.

Пора и нам прекратить болтовню о «деревянном рубле» и твердом, как дрын, долларе. Нет в природе ни того, ни другого. Нужно понимать, что выгодны эти разговоры лишь тем, кто сидит на долларовой кубышке и ждет от нее новых доходов, да еще недругам России. И тем, и другим уже пора заткнуть рот. Не кулаком, не запретом, а цифрами и аргументами. Как я это делаю сейчас.

Сам я продал свои последние доллары в 2002 году и держу свои резервы только в рублях. В прошлом году при инфляции 13,4% ставки по банковским депозитам достигали 20-25%. И сейчас они превышают инфляцию даже с учетом уплаты налога.

Свежие комментарии