Доброе утро, всем привет!

Ну что, традиционно по четвергам первым делом посмотрим, как дела с нашей с вами инфляцией.

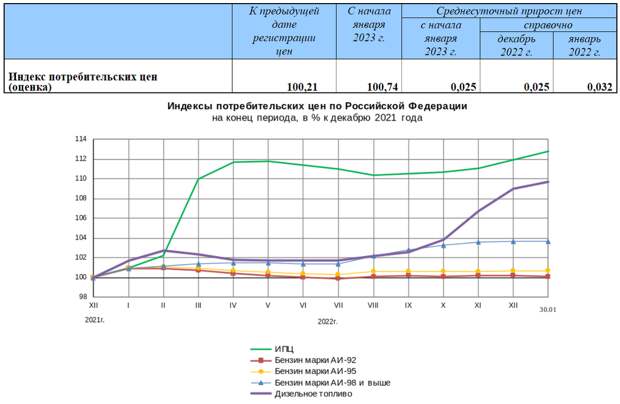

За период с 24 по 30 января 2023 г. индекс потребительских цен, по оценке Росстата, составил 100,21%, с начала января – 100,74% (для сравнения, в целом за январь 2022 г. – 100,99%).

В годовом выражении инфляция практически сохранилась на уровне прошлой недели (11,50% г/г)Для понимания - здесь отражен индекс. Для инфляции в процентах просто убираем 100.

Цены на плодоовощную продукцию увеличились в среднем на 3,5%, в том числе на лук репчатый – на 7,8%, огурцы – на 7,6%.

Цены на лук репчатый в 51 субъекте Российской Федерации увеличились на 1,3-10,0%, в 27 субъектах – на 10,1-26,9%.

Цены на огурцы в 56 субъектах Российской Федерации выросли на 0,4-10,0%, в 23 субъектах – на 10,1-32,5%.

По топливу без изменений. Динамика по всей номенклатуре по нулям.

О промышленном производстве

Индекс промпроизводства составил:

▪️ в 2022 г. по сравнению с 2021 г. - 99,4%

▪️ в декабре 2022 г. по сравнению с декабрем 2021 г. – 95,7%, по сравнению с ноябрем 2022 г. – 110,9%

Полную номенклатуру товаров можно посмотреть по ссылке выше.

К примеру, выпуск автомобилей в декабре вырос по отношению к ноябрю на 70%. Понятно, присутствует эффект низкой базы, но... многие позиции сильно прибавили к декабрю 2021.

******************************

О ДЕНЬГАХ

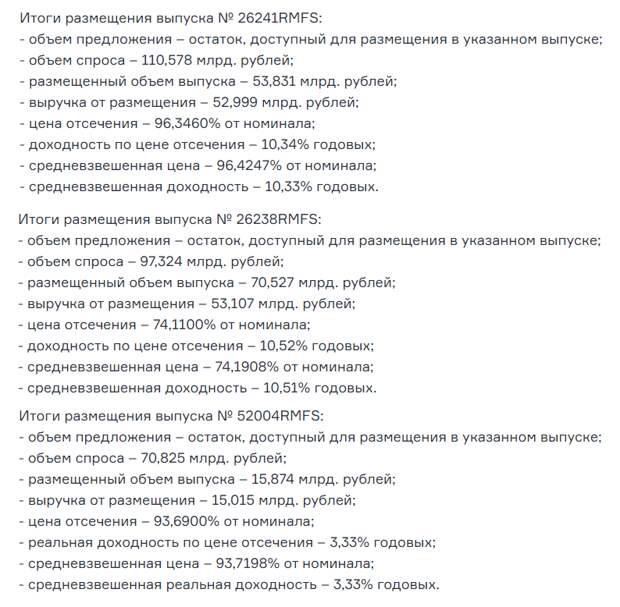

Вчера Минфин РФ провел очередные плановые аукционы по размещению ОФЗ. В количестве трёх штук. Общая привлеченная сумма - 140,22 млрд ₽, что является рекордом в этом году.

Спрос по прежнему серьезно превышает итоговое предложение.Еще про облигации...

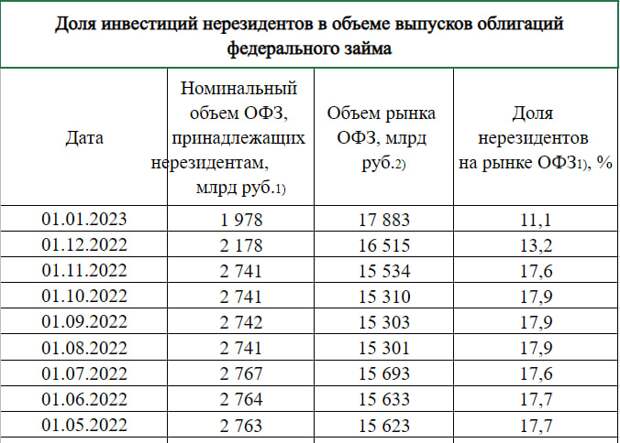

Нерезиденты сократили инвестиции в ОФЗ в декабре на 200 млрд руб., или на 9,2%, их доля упала до 11,1% - ЦБ РФ

Объем инвестиций нерезидентов в ОФЗ в декабре уменьшился на 200 млрд руб., или на 9,2%, до 1,978 млрд рублей (минимума с 1 августа 2017 года), сообщается на сайте ЦБ РФ.

Доля нерезидентов в ОФЗ в декабре 2022 года снизилась до 11,1% с 13,2%.

Значение этого долевого показателя на 1 января стало минимальным с 1 сентября 2012 года, тогда доля нерезидентов составляла 10,6%.

Уже писал про это ранее, как сообщает неполживые западные СМИ русские и казахские лица через казахские структуры выкупают ОФЗшки у западных держателей с прекрасным дисконтом

**********************************

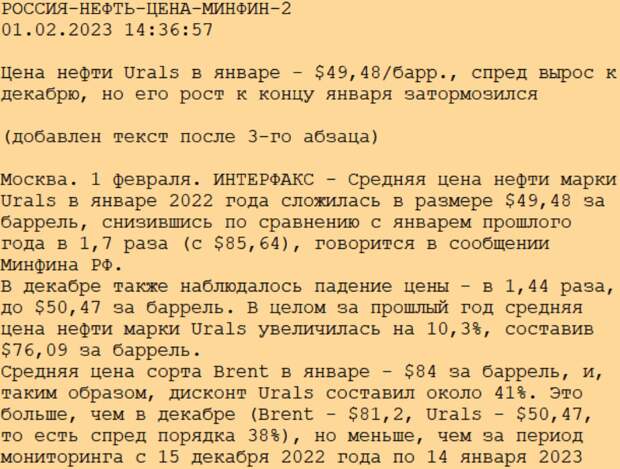

Минфин сообщил новые данные по ценам на нефть марки Urals. Это цена волнует многих настолько сильно, что они кушать не могут.

Стоит отметить, что именно по этой цене в настоящий момент ориентируются западные успешные страны для оценки падения экономики страны с порванной в клочья экономикой.

Стоит отметить, что западные успешные страны в настоящий момент не могут установить точную цену нефти марки Urals, поскольку все сделки с данным сортом нефти проводятся где-то в океане за Гибралтаром с фиксацией в русских офисах в Дубаях. Об этом недвусмысленно сообщается в рупорах западных свобод, гласностей и демократий. И в итоге ссылаются они на данные Минфина... РФ... Тут, значит, кружок закольцевался и замкнулся.

Европа: Минфин РФ, по какой цене вы продавали в прошлом месяце нефть марки Urals?

Минфин РФ: по 46.

Европа (высунув язычок, выводит в тетрадке): "п..о .. б.. е.. д.. а."

Минфин РФ (высунув язычок) считает деньги

Вынужден отметить, что в данном тексте присутствует С - Сарказм. Но... как только у вас будут нотариально заверенные сканы полных договоров на поставку нашей с вами нефти, заходите, посмотрим.

**********************************

Перейдем ко всякому...

Тут такое дело...

Стейки и гамбургеры скорее всего будут гораздо дороже в ближайшие несколько лет в США

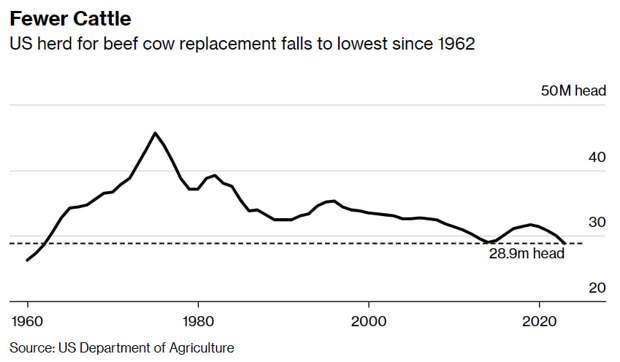

По состоянию на 1 января насчитывалось почти 89,3 млн голов крупного рогатого скота, что на 3% меньше, чем год назад. Поголовье сократилось до самого низкого уровня с 2014 года. Bloomberg сообщает, что еще более значительное снижение производства говядины может произойти в 2025 или 2026 году.

Многолетняя засуха на равнинах США иссушила пастбища и сократила запасы кормов, включая сено и кукурузу. Результат: владельцы ранчо ликвидировали некоторых животных, чтобы сократить расходы.

Между тем, количество мясных коров, предназначенных для выращивания телят, сократилось до самого низкого уровня с 1962 года.

***************************

Следующий!

Следующий на очереди PayPal. Вчера холдинг заявил о сокращении 2000 сотрудников, ибо идет борьба. Борьба с макроэкономическим замедлением, которое повлияло на бизнес компании в последние кварталы.

Стоит отметить, что за полтора года акции ПэйПал потеряли порядка 76% стоимости.

2000 сотрудников - это около 7% сотрудников. Сокращения произойдут в ближайшие недели.

********************************

ДЛИННОПОСТ. Как обычно, про то как у них всё плохо, а у нас всё хорошо

Многие интересовались, мол, ну как там с Германией? Где ваши обещанные закрытия производств, нищета и народные бунты? Кто кому обещал бунты - не совсем понятно. Наверное, чьи-то голоса в голове. Но так уже и быть, поговорим про производства. Говорить, как обычно, будем не мы, ибо что взять с цепных псов кровавого режЫма. Дадим слово уважаемому агентству Reuters

Главный промышленный двигатель Европы - Германия - может войти в рецессию (я понимаю, слово «рецессия» уже начало всех повергать в унылое уныние, ибо уже устали ждать, но, пожалуйста, со всеми вопросами к нашим западным «партнёрам», мы тоже ждём) после того, как её экономика сократилась в последнем квартале 2022.

В Германии, крупнейшем производителе и экспортёре Европы, затраты на электроэнергию в 2022 в среднем более чем в 4 раза превышали средний показатель 2018-2021 годов и в начале 2023 остаются более чем в два раза выше среднего, согласно данным Refinitiv. Хрен, конечно, знает, где там чуть больше чем в два, когда раньше всё это добро болталось ниже 50, а сейчас в районе 170. Но... в целом, конечно, не соврали - 170/50 = 3,4 - что совершенно точно больше чем в два.

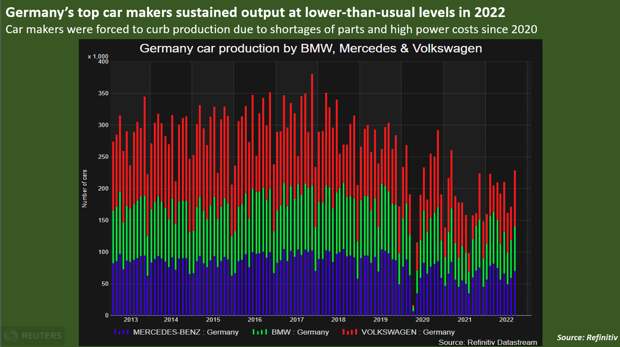

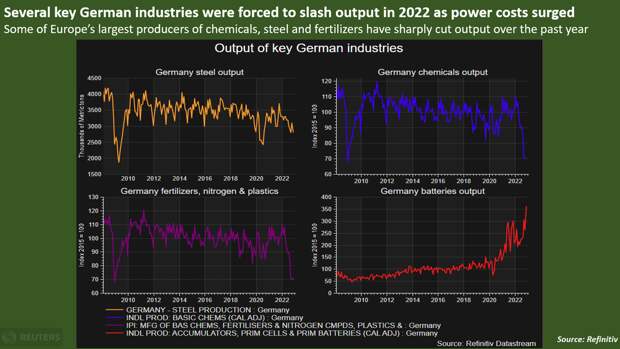

Короче, оказалось, что эти вот высокие цены имели широкий спектр последствий. В некоторых высококлассных секторах, таких как знаменитые производители автомобилей в Германии, объем производства упал примерно на треть от их долгосрочного среднего показателя, поскольку сочетание нехватки деталей и растущих затрат на электроэнергию привело к ограничению производства. Некоторым более базовым секторам, таким как производители химикатов и удобрений, пришлось сократить производство ещё более резко, при этом индекс производства химических веществ в стране достиг самого низкого уровня с начала 2009 года.Другие крупные работодатели, в том числе сталелитейные фирмы и производители удобрений, также были вынуждены агрессивно сдерживать производство.

Да, нормирование потребления в ключевых отраслях позволило не загреметь в тазу сразу и окончательно. Но если экономика хочет восстановиться в 2023 году, то надо восстанавливаться (да-да, примерно так и написано. Ну, типа, если ты хочешь подтягиваться 10 раз, то надо подтянуться 10 раз). А это потребует доступной по цене и в необходимых объемах энергии.

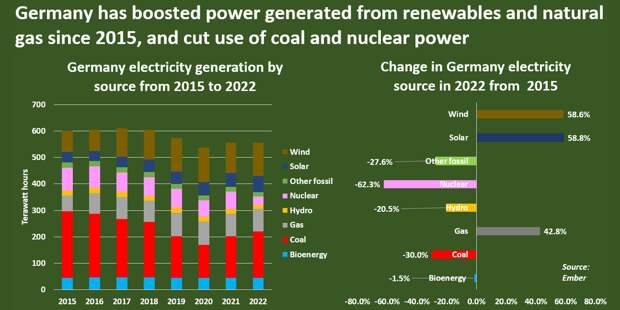

Так получилось, что раньше уголь закрывал большую часть потребностей, но вы знаете... это зеленая повесточка. Короче, доля угля с 42% в 2015 вжух, и 23% в 2020. А вот объемы правильной - чистой - генерации подросли более чем на 50% (тут где-то зааппладировала АнькаЛенка Бербок). Увы... говорят, говорят производственные гиганты, ветер - это хорошо, и солнце, знаете, то же прям ништяк. Но ровно до одного момента - так случилось, что на земле случаются пасмурные и безветренные дни. А мы, говорят, гиганты, хотели бы бесперебоечку.

Ну, короче, выводов в статье снова сильно особо никаких. Разве что... пишут... надо развивать АТОМНУЮ И ГИДРОЭНЕРГЕТИКУ. Только это спасёт отца немецкой демократии.

А-том-ну-ю... э-нер-ге-ти-ку...

*********************************

ЕЩЕ ПРО ВСЁПРОПАЛО

Есть такая инвестиционная управляющая компания - Universa Investments или Universa. Основана в 2007 году. Основателем и директором по инвестициям является Марк Шпицнагель, а советником небезызвестный Нассим Талеб.

На этой неделе инвесторам было разослано письмо, в котором говорится о текущей ситуации, как о величайшей бомбе замедленного действия в финансовой истории. С, возможно, еще худшими рыночными последствиями.

Шпицнагель сообщил, что падение индекса S&P 500 на 10% в месяц даст им (компании) доходность в 402%. Если же индекс рухнет на 30%, то доходность составит 10 251%.

Стоит отметить, что предсказания Шпицнагеля не всегда оправдывались. В октябре 2013 он предрекал крах на 40%, однако этого не произошло.

Стоит отдать должное, время сделать ставку на очередной бадабум весьма удачное. Можно нормально заработать как в денежном варианте, так и в плане "ну я же говорил!"

*****************************

Ну и просто, чтобы не отставать от тренда...

Вчера Федрезерв в очередной раз ожидаемо поднял ставку. Правда, всего на 0,25%. До 4,75. Что говорит их старший?

▪️ Повышения ставок будут продолжаться. Процесс сокращения баланса будет продолжаться

▪️ Расходы растут слабо (чего, видимо, и добивались), но на инвестициях в основной капитал все это отражается негативно

▪️ Рынок труда нехороший, не сбалансирован. Спрос на рабочую силу значительно превышает предложение

▪️ Инфляция замедлилась, но остается слишком высокой

▪️ Цель прежняя - 2%

Рынки восприняли всё это хорошо. Индексы поднялись на 2 и более процента.

Т.е. Пауэлл такой: "Ребята, тсс... тиха...тиха... мы еще не всех победили. Там еще есть немаленько инфляции. И мы еще будем всё поднимать и бороться за звание дома высокой культуры быта"

А ему в ответ: "АаА? ЧО??? Не понимаем... Да пофиг... покупай!!!"

********************

А на сегодня всё. Традиционно приглашаю к себе на канал - MarketScreen - там всё традиционно будет продолжаться в течение дня.

Источник: https://aftershock.news/?q=node/1207383

Свежие комментарии